2024年1月から新NISAがスタート。非課税枠1800万円を最速で使い切った場合、運用成果はどのようなシミュレーションになるのでしょうか?

今回は、新NISAの概要から非課税枠1800万円を最大限に活用する方法について紹介。

この記事を読めば、新NISAの基本的な仕組みと、非課税枠1800万円を最速で使い切るための効果的な戦略について学ぶことができます。さらに、おすすめの投資信託や個別株についても深く掘り下げ、具体的な運用成果のシミュレーションを通じて、実践的な知識を学ぶことができますので、最後までご覧ください。

新NISAとは?

新NISAは、2024年からスタートする新しい少額投資非課税制度です。

この制度は、投資で得た利益に対して税金がかからず、長期的な資産形成を支援することを目的としています。

新NISAとはどんな制度なのか、概要についてや、制度のメリット・デメリットについて解説します。

新NISAの概要

新NISA制度では、成長投資枠とつみたて投資枠の2つの投資枠が設けられています。

成長投資枠の年間投資枠は240万円。つみたて投資枠の年間投資枠は120万円。そして、この2つの枠は併用することができ、その場合年間投資枠は360万円となっています。

また、成長投資枠とつみたて投資枠の投資対象商品は、次の通りです。

成長投資枠の投資対象商品

- 上場株式

- 投資信託

- ETF(上場投資信託)

- REIT(不動産投資信託)

つみたて投資枠の投資対象商品

- 長期の積立・分散投資に適した一定の投資信託

新NISAのメリット・デメリット

新NISAの大きなメリットは、非課税期間が無期限であることです。そのため、長期投資に適した制度となっています。

また、成長投資枠とつみたて投資枠を併用することができるため、投資目的に合わせて柔軟な投資戦略を立てることができます。

一方、新NISAのデメリットは、金融庁が投資に適さないと判断した商品には投資することができない点です。例えば、整理銘柄や監理銘柄、特定の投資信託は投資対象外となっています。

また、旧NISAから新NISAにロールオーバーすることはできません。

旧NISAと新NISAの比較

旧NISAと新NISAの比較内容は、次の通りです。

| 旧NISA | 新NISA | |

|---|---|---|

|

年間投資枠 |

一般NISA:120万円 つみたてNISA:40万円 |

成長投資枠:240万円 つみたて投資枠:120万円 |

|

非課税保有限度額 |

一般NISA:最大600万円 つみたてNISA:最大800万円 |

成長投資枠とつみたて投資枠を合わせて最大1800万円 (うち、成長投資枠は1200万円まで) |

|

非課税期間 |

一般NISA:5年 つみたてNISA:20年 |

無期限 |

|

売却分の非課税枠 |

再利用不可 |

翌年以降、再利用可能 |

旧NISAと新NISAの最大の違いは、非課税期間と年間投資枠です。

新NISAでは非課税期間が無期限で、年間投資枠も大幅に拡大されました。これにより、より柔軟かつ長期的な投資が可能となります。

また、新NISAでは売却分の非課税枠が、翌年以降に再利用できるようになりました。

新NISAで注意すべき点

新NISAを活用する際には、元本割れリスクと税金の取り扱いについて注意が必要です。

そこで、新NISAの元本割れのリスクと税金の取扱いについて、注意すべき点を詳しく解説します。

元本割れリスク

通常の投資と同じように、新NISAで投資を行う場合でも、元本割れのリスクが存在します。

個別株や投資信託などに投資をした場合、市場価格は常に変動するため、投資時期や市場環境によっては元本を下回ることもあります。

例えば、経済危機が起こった場合、個別株の株価が急落して元本を割り込む場合があります。投資信託は複数の商品に分散投資を行うため、個別株よりリスクは低くなりますが、それでも元本割れリスクはゼロではありません。

商品の選定は慎重に行い、リスク管理を常に意識することが重要です。また、投資にはリスクが伴うことを理解し、余裕資金の範囲で行いましょう。

税金の取り扱い

新NISAは、投資で得た利益が非課税になる制度です。ただし、年間投資枠を超えた分については、課税対象となります。

例えば、年間投資枠360万円を超えて500万円を投資した場合、超過分となる140万円の投資は課税対象となります。

また、外国株などに投資をした場合、配当金には税金がかかります。例えば、米国株に投資した場合、配当金の10%が源泉徴収されます。

新NISAは投資に対して非課税となる制度ですが、このように課税される場合があることに注意しましょう。

新NISAを活用した投資戦略

新NISAを活用する際には、長期・分散投資と、明確な目標金額・運用期間の設定が欠かせません。

これらの戦略を駆使することで、新NISAを活用して安定した成果を目指すことが可能となります。

長期投資と分散投資を心がける

長期投資と分散投資は、リスクを減らし、安定したリターンを獲得するための重要な戦略です。

長期投資は、市場の短期的な値動きのリスクを抑えます。また、分散投資によって複数の資産に投資をすることで、リスクを抑えます。

例えば、長期投資では10年以上の投資期間を設定します。分散投資では、国内外の株式、投資信託、REITなど、異なる資産クラスに投資行いします。

長期投資と分散投資は、資産の安定成長を促し、市場の不確実性に対するリスクを軽減します。

目標金額と運用期間の設定

投資で成功するためには、明確な目標金額と運用期間を決めておくことが大事です。目標金額と運用期間を設定することで、投資戦略の方向性を定めることができます。

例えば、10年間で500万円のリターンを目指す場合、どの程度のリスクを取る必要があるかを計算し、それに合わせてどのようなポートフォリオを構成していくのかを決めます。

このように、目標と期間を設定することが、投資で成功する第一歩となります。

新NISAで1800万円を最速で活用する方法

新NISA制度を活用して1800万円の非課税枠を最速で活用するためには、年間投資枠を最大限に利用しつつ、成長投資枠と積立投資枠を併用することが必須です。

そこで、新NISAの非課税枠1800万円を最速で使い切る方法と、最速で使い切った後の運用成果のシミュレーションについて見ていきます。

最速で使い切る方法

新NISAの成長投資枠とつみたて投資枠を併用した場合、年間投資枠は最大360万円までとなっています。一方、新NISAの非課税保有限度額は1800万円です。

新NISAの非課税枠1800万円を最速で使い切るためには、

1800万円(非課税保有限度額)÷360万円(年間投資枠)=5年

で、最速は5年となります。

そこで、新NISAの非課税枠1800万円を最速5年で使い切る方法について解説します。

年間360万円を投資する方法

新NISAの非課税枠1800万円を最速で使い切るためには、成長投資枠とつみたて投資枠を併用して年間投資枠360万円をフル活用することです。

具体的には以下のようになります。

成長投資枠:年間投資枠240万円

つみたて投資枠:年間投資枠120万円

↓

2つの投資枠:年間投資枠360万円

成長投資枠とつみたて投資枠を併用し、例えば毎月30万円ずつ投資を行います。これによって、年間360万円を投資することができるようになり、5年で1800万円の非課税枠を使い切ることが可能となります。

成長投資枠と積立投資枠の併用

成長投資枠は、上場株式や投資信託などへの投資が可能です。一方、つみたて投資枠は、長期の積立や分散投資に適した投資信託に投資することができます。

この2つの投資枠を併用し、投資家自身の投資目的に合わせて投資を行います。例えば、毎月10万円分は成長投資枠で個別株を購入し、20万円分はつみたて投資枠で投資信託を購入します。

成長投資枠でリターンを目指し、つみたて投資枠で安定した資産形成を目指すなど、リスクとリターンのバランスを考えた資産形成を目指しましょう。

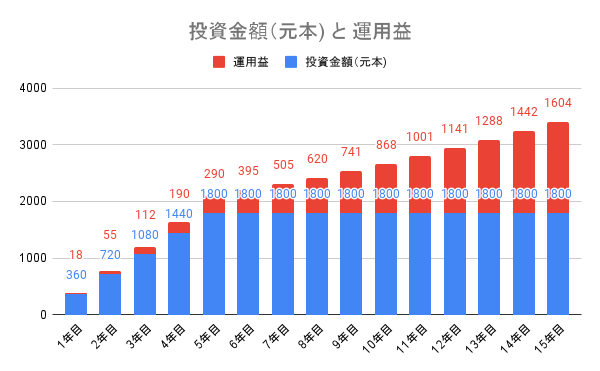

最速で使い切る運用成果のシミュレーション

新NISAの非課税枠1800万円を最大限活用して最速で使い切った場合、運用成果はどのようになるのでしょうか?

そこで、非課税枠1800万円を5年で使い切った場合の運用成果についてシミュレーションを行います。

まず、運用条件は次の通りです。

運用条件

年間投資額:360万円

投資期間:15年間

投資商品:上場株式と投資信託

運用利回り:年率5%

この条件で投資を行い、最初の5年間は毎年360万円を投資します。すると、15年後の資産はこのようになります。

単位:万円

| 1年目 | 2年目 | 3年目 | 4年目 | 5年目 | 6年目 | 7年目 | 8年目 | 9年目 | 10年目 | 11年目 | 12年目 | 13年目 | 14年目 | 15年目 | |

| 投資金額 (元本) | 360 | 720 | 1080 | 1440 | 1800 | 1800 | 1800 | 1800 | 1800 | 1800 | 1800 | 1800 | 1800 | 1800 | 1800 |

| 運用益 | 18 | 55 | 112 | 190 | 290 | 395 | 505 | 620 | 741 | 868 | 1001 | 1141 | 1288 | 1442 | 1604 |

| 資産額 | 378 | 775 | 1192 | 1630 | 2090 | 2195 | 2305 | 2420 | 2541 | 2668 | 2801 | 2941 | 3088 | 3242 | 3404 |

年率5%で15年間運用した場合、複利の効果によって顕著な運用成果を期待することができます。

投資をスタートした最初の頃は運用益が小さくても、長期にわたって続けることで時間と共に加速度的に増加してきます。それに伴って、資産も増加していきます。

新NISAで1800万円を最速で使い切るおすすめの投資信託

新NISA制度を最大限活用して、1800万円の非課税枠を最速で使い切るためには、適切な投資信託を選ぶことがカギとなります。

その中でも、インデックスファンドとバランス型ファンドは分散投資の効果が得られるため、おすすめです。

そこで、インデックスファンドとバランス型ファンドの特徴や、おすすめの商品についてご紹介します。

インデックスファンド

インデックスファンドは、特定の市場指数(例:日経225、TOPIX)に連動するパフォーマンスを目指す投資信託です。市場全体に投資をすることでリスク分散を図り、安定したリターンを目指すことができます。

例えば、TOPIXに連動するインデックスファンドは、日本の上場企業全体の動きを反映するため、市場全体に投資する効果があります。

おすすめのインデックスファンド

- eMAXIS Slim 全世界株式(オールカントリー)

- 楽天全世界株式インデックスファンド

バランス型ファンド

バランス型ファンドは、株式と債券などを組み合わせた投資信託で、市場の変動に強く、長期的には安定したパフォーマンスを発揮します。

このファンドに投資をした場合、株式市場が不安定なときには、債券市場の安定性が全体のリスクを抑えます。

バランス型ファンドは初心者から経験者まで幅広い投資家におすすめで、新NISAでの資産形成において安定したパフォーマンスを期待することができます。

おすすめのバランス型ファンド

- セゾン資産バランスファンド

- たわらノーロードバランスファンド

これらの投資信託を新NISAのポートフォリオに組み入れることで、リスクを分散し、長期的な資産形成を目指すことが可能となります。

自分の投資目的やリスク許容度に合わせて、適切な投資信託を選びましょう。

新NISAで1800万円を最速で使い切るおすすめの個別株

新NISAで1800万円を最速で使い切るためのおすすめ個別株には、成長株、配当株、割安株が挙げられます。

そこで、これら個別株の特徴と魅力について、解説します。

成長株

成長株とは、業績の成長が期待される企業の株式です。このような企業は、新技術や革新的なビジネスモデルを持ち、将来的には成長していきます。

成長株には、例えば、テクノロジー分野や再生可能エネルギー分野などに属する企業があります。このような企業に投資をすれば、業績の成長に伴って将来的には株価が大幅に上昇する可能性がある。

長期的な視点を持ち、将来大きな成長が期待できる企業に注目することがポイントです。

配当株

配当株とは、安定した配当金を株主に提供する企業の株式です。

このような個別株は定期的に配当金を提供するため、株価上昇によるキャピタルゲインが得られなくても、安定した配当金収入を得ることができます。

配当株には、例えば、大手金融機関や老舗の製造業など、業績が安定している企業が配当金を出しています。

定期的な配当金収入を得たい投資家にとって、配当株は魅力的な選択肢となります。

割安株

割安株とは、企業の価値に比べて株価が低く評価されている株式です。このような株は、いずれ市場の再評価によって見直され、株価が上昇する可能性があります。

割安株には、例えば、業績が良いのに地味な業界に属する中小企業などがあります。

評価が低いが将来性のある企業を見極めることが、割安株投資のカギとなります。

新NISAの口座開設ができる証券会社

新NISA制度を利用するためには、この制度に対応している証券会社で口座を開設する必要があります。

ここでは、新NISAの口座開設ができる証券会社について、その特徴と選び方のポイントを解説します。

新NISA口座を提供する主な証券会社とその特徴

新NISA口座は多くの証券会社で開設することができますが、手数料やサービス、取り扱い商品の範囲などがそれぞれ異なります。証券会社によっては取引手数料が無料の場合もあれば、独自の投資情報サービスを提供している場合があります。

例えば、大手証券会社では幅広い商品を取り扱っており、専門家に直接相談することができます。しかし、手数料が高いというデメリットがあります。

ネット証券では、手数料が安く、オンラインで手軽に取引することができます。しかし、専門家に直接相談することができないというデメリットがあります。

新NISAの口座開設では、自分の投資スタイルやニーズに合った証券会社を選ぶことが重要です。

新NISA口座開設時の選び方のポイント

新NISA口座を開設する際には、手数料、サービス内容、取り扱い商品の種類、サポート体制などを比較検討することが大切です。

例えば、初心者の場合だとサポート体制が充実している大手証券会社が適しているかもしれません。また、取引回数が多い場合は、取引手数料が安いネット証券が良いかもしれません。

自分の投資スタイルや目的に合わせた証券会社を選ぶことが、新NISAの快適な投資活動につながります。

新NISAにおすすめの証券会社は?

新NISAの口座開設ができるおすすめの証券会社は、

- SBI証券証券

- 楽天証券

- 松井証券

- マネックス証券

- auカブコム証券

の5社になります。

これらの証券会社は、いずれも取引手数料が無料となっています。しかし、サービス内容は、各社それぞれ異なっています。

例えば、SBI証券は取扱銘柄数とIPO銘柄の取り扱い数がNo.1。楽天証券は、楽天ポイントが貯まるサービスを展開しています。

各社のサービス内容については、新NISAの個別株取引手数料いくら?無料の証券会社と比較内容まとめでご紹介していますので、詳しくはそちらの記事をご覧ください。

新NISA口座の開設にあたっては、個々の投資スタイルやニーズに合わせて、最適な証券会社を選ぶことが重要です。

新NISAで非課税枠1800万円枠を最速で使い切るためのよくある質問

最後に、新NISAで非課税枠1800万円枠を最速で使い切るためのよくある質問をまとめました。

Q.新NISAの1800万円枠とは具体的にどういう意味ですか?

新NISAの1800万円枠とは、新しい非課税投資口座(NISA)の制度で、個人が非課税で投資ができる金額の上限を指します。

この枠内で株式や投資信託などを購入すると、投資で出た売却益や配当金に税金がかからないというメリットがあります。

Q.新NISAの1800万円枠を最速で活用するにはどうしたらいいですか?

最速で活用するためには、まず新NISA口座を開設し、年間投資枠を最大限に利用することが重要です。また、市場の動向を定期的にチェックし、投資先を慎重に選ぶことも大切です。

初心者の場合、リスクが低い投資信託から始めると良いでしょう。

Q.新NISAを使って投資を始める際、初心者が注意すべき点は何ですか?

初心者が注意すべき点としては、リスク管理が最も重要です。全ての資金を一つの銘柄に投資するのではなく、複数の銘柄に分散投資することでリスクを減らすことができます。

また、投資は長期的な視点で行うことが大切です。短期的な市場の変動に一喜一憂せず、冷静な判断を心がけることが重要です。

非課税枠1800万円を最速で活用したときのシミュレーションについてまとめ

新NISAの非課税枠1800万円を最速で使い切るためには、成長投資枠とつみたて投資枠を併用する必要があります。そして、毎年360万円を投資すれば、最速5年で使い切ることが可能です。

新NISAの非課税枠1800万円を5年で使い切り、15年運用した場合のシミュレーション結果は、資産が2倍近くに増えます。